1. Definição

Uma garantia é a assunção de um compromisso de pagamento ou execução de um contrato pelo fiador a uma entidade garantida, no caso de o devedor ou devedor não honrar os seus compromissos contratuais.

Também reduz o risco de crédito ou de execução contratual do devedor/devedor e cria passivos contingentes para o fiador. No que diz respeito à assunção de riscos, o fiador exige uma indemnização ao devedor/devedor sob a forma de “taxas de garantia”.

2. Tipos de Garantias Financeiras entre Partes Relacionadas

A criação de uma garantia entre entidades do mesmo grupo econômico seria considerada uma operação abrangida pelo âmbito de aplicação dos regulamentos em matéria de preços de transferência e, deste modo, as condições acordadas deveriam ser semelhantes às acordadas entre terceiros independentes, para respeitar o princípio da plena concorrência.

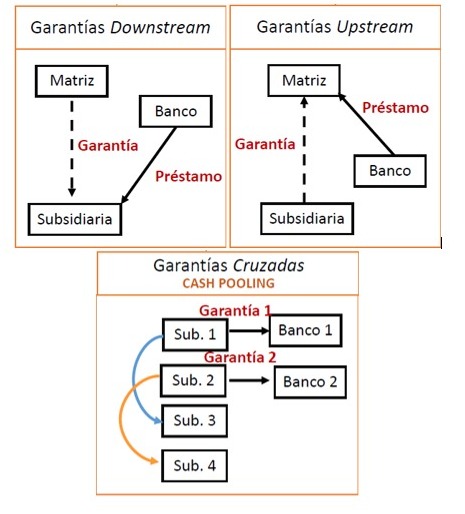

Em relação a essas operações, é possível identificar os seguintes modelos:

3. Determinação do Valor de Mercado

Para efeitos da determinação do valor de mercado das operações de garantia, seriam aplicáveis as metodologias convencionais utilizadas no domínio dos preços de transferência. Na nossa experiência, ao aplicar essas metodologias, devemos primeiro identificar a existência de comparáveis internos e, somente em caso de indisponibilidade deles, recorrer a comparáveis externos, como bases de dados especializadas ou referências de mercado fornecidas por órgãos públicos, entre outros.

Além disso, as orientações da OCDE descrevem uma série de abordagens para determinar os valores de mercado para circunstâncias em que o pagamento de uma garantia é considerado adequado. Estes incluem:

Método de Preço Comparável Não Controlado (PCN)

Ele pode ser usado quando há comparáveis externos ou internos. Embora resulte numa comparação direta, a probabilidade de encontrar comparáveis é baixa.

No entanto, existem instrumentos financeiros que podem ser utilizados como procurações para determinar o preço dessas operações, por exemplo, cartas de crédito, fianças bancárias, garantias (semelhantes às taxas de garantia), contratos de garantia e taxas de garantia de fiel desempenho no mercado local.

Abordagem de Rendimento

Esta abordagem quantifica o benefício que a parte garantida recebe da garantia em termos de taxas de juro mais baixas. O método calcula o diferencial entre a taxa de juro que o mutuário teria de pagar sem a garantia e a taxa de juro a pagar com a garantia.

O primeiro passo é determinar a taxa de juro que o mutuário teria de pagar pelos seus próprios méritos, tendo em conta o impacto do apoio implícito em resultado da sua pertença ao grupo económico.

O próximo passo seria determinar a taxa de juros a pagar com o benefício da garantia explícita. O spread pode ser usado para quantificar o lucro obtido pelo mutuário como resultado da garantia.

O resultado dessa análise estabelece uma taxa máxima de garantia que o beneficiário da garantia estará disposto a pagar. Deve notar-se que esta abordagem é frequentemente utilizada para precificar garantias financeiras devido à sua simplicidade e transparência.

Abordagem de custo

Este método visa quantificar o risco adicional assumido pelo fiador, estimando a perda esperada incorrida pelo fiador na prestação da garantia (perda em caso de incumprimento). Em alternativa, o custo esperado poderia ser determinado com base no capital necessário para suportar os riscos assumidos pelo garante.

Os modelos mais utilizados para a fixação de preços de mercado sob esta abordagem baseiam-se na premissa de que a garantia financeira é equivalente a outro instrumento financeiro e define o preço da alternativa, por exemplo, tratando a garantia como uma opção de venda ou um CDS. A este respeito, os dados de spreads CDS publicamente disponíveis podem ser utilizados para aproximar o risco de incumprimento associado ao empréstimo e, consequentemente, a taxa de garantia.

Esta abordagem estabelece uma taxa mínima que o fiador deve estar disposto a aceitar.

Abordagem de Avaliação de Perdas Esperadas

Estima o valor de uma garantia com base no cálculo da probabilidade de incumprimento e na realização de ajustamentos para ter em conta a taxa de recuperação esperada em caso de incumprimento. Este montante seria então aplicado ao montante nominal garantido para se chegar a um custo de prestação da garantia. Exemplos: métodos probabilísticos, Valor em Risco.

Método de Suporte de Capital

A sua aplicação é adequada quando a diferença entre os perfis de risco do fiador e do mutuário pode ser resolvida através da colocação de mais capital no balanço do mutuário.

É necessário, em primeiro lugar, determinar a notação de crédito do mutuário com garantia e, em seguida, identificar o montante de capital nocional adicional necessário para o mutuário atingir a notação de crédito do garante.