Histórico

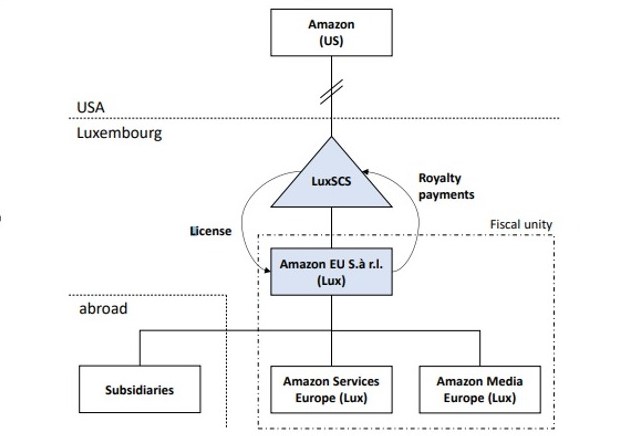

Em 2003, as autoridades luxemburguesas emitiram uma resolução fiscal, aceitando a proposta do grupo Amazon com respeito a reestruturação das duas empresas localizadas na região para transferir a maioria dos lucros da Amazon EU, a subsidiária que pagava impostos, a Amazon Europe Holding Technologies (AEHT), uma empresa do grupo que não estava sujeita ao pagamento do nenhum imposto. Ambas as empresas são propriedade do grupo Amazon e estão controladas pela empresa-mãe americana, Amazon.com, Inc.

Durante 2006, fiz-se efetivo uma reestruturação mediante uma resolução fiscal, que permitiu que os acordos sobre o uso de licenças entrassem em vigor, autorizando assim a AEHT a utilizar estes intangíveis em troca de um pagamento à Amazon EU.

Processo de investigação da Comissão Europeia (CE)

Durante el 2014, se inició un proceso de investigación por parte de la CE, en la cual se solicitó que se facilitara información sobre estas decisiones fiscales anticipadas dadas por el grupo Amazon. En el marco de esta investigación, la CE pidió información diversa a las autoridades luxemburguesas y Amazon para estudiar la legalidad de la estructura interna de Amazon durante los años 2006 y 2014.

La indagación llevada a cabo por la CE reveló que la cuantía de los pagos por regalías, aprobada mediante resolución fiscal, fue elevada y no correspondía con la realidad del mercado. En consecuencia, la CE determinó que Amazon se benefició de un acuerdo fiscal con Luxemburgo, al permitir que la empresa pagara impuestos inferiores en comparación con otras compañías sujetas a las mismas leyes fiscales del país, debiendo recaudar alrededor de 250 millones de euros en impuestos de Amazon.

Según la CE, los pagos por uso de licencias, disminuyó la base imponible de la empresa que registró dichos gastos, y como consecuencia la del grupo Amazon en Luxemburgo y en Europa.

Posição do Tribunal Geral da União Europeia (TGUE)

A autoridade tributária luxemburguesa e a Amazon objetaram esta decisão perante o TGUE. Em maio de 2021, o Tribunal declarou que a CE não tinha suporte suficiente para argumentar que a subsidiária do grupo Amazon tinha-se beneficiado de uma redução indevida da sua carga fiscal. Assim, o Luxemburgo não concedeu nenhuma vantagem seletiva a essa subsidiária e a decisão da Comissão foi anulada.

O TGUE determinou que a CE reconheceu erroneamente o princípio do Comprimento do Braço nos Preços de Transferência, que avalia se as transações intragrupo foram feitas nas condições do mercado. Dado que este princípio não é autônomo na legislação da UE, a Comissão só pode recorrer a ele for-se incorporado a legislação fiscal luxemburguesa. Da mesma forma, as Diretrizes da Organização para a Cooperação e o Desenvolvimento Econômico (OCDE) só poderão ter importância prática nas transações intragrupo, se a legislação fiscal luxemburguesa se referir explicitamente a elas. Portanto, a CE determinou erradamente o “Sistema de Referência”, a qual é a primeira fase da análise para classificá-lo como auxílio estatal.

Em muitas situações, os casos de assistência estatal em matéria fiscal falham frequentemente, porque a natureza seletiva de uma vantagem concedida a uma empresa não pode ser demonstrada. Portanto, o GEUC teve que revogar a decisão final da CE, devido a erros na aplicação daquele sistema de referência.

Conclusão

O fechamento do caso Amazon soma-se a outros casos relacionados com assistências estatais, como os da Starbucks e da Apple, nos quais o GEUC manteve uma abordagem consistente.